vladimir zajarov

Los bancos centrales de los mercados emergentes (ME) han respondido a la alta inflación endureciendo significativamente la política monetaria, en algunos casos, mucho antes que la Reserva Federal de EE. UU. y el Banco Central Europeo. Ahora, después de un período difícil, la inflación en los mercados emergentes parece estar disminuyendo, con las tasas de interés anteriores acercándose alturas de sesión. Esto eleva las tasas de interés reales, o ajustadas a la inflación, por encima de las tasas de política neutral y hacia los niveles máximos anteriores, lo que puede crear un contexto de inversión más favorable.

Después de ciclos de aumento de precios en gran medida sincronizados en los mercados emergentes, las políticas monetarias podrían volver a comenzar a divergir entre países individuales. Con el aumento de las tasas de interés reales y la mejora de las valoraciones, vemos más razones para el optimismo, aunque nos mantenemos cautelosos a la espera de más claridad sobre el camino del alza de la Fed, dado el impacto masivo de la política monetaria de EE. UU. en los mercados emergentes.

La mayoría de los países de mercados emergentes han visto recientemente lecturas de inflación mensuales secuenciales bajas. Se espera que estos precios disminuyan aún más hasta el final del año a medida que el crecimiento se desacelera y después de que los aumentos de precios de las materias primas hayan disminuido recientemente, incluso si persiste la incertidumbre en las perspectivas de los precios de la energía. Esta trayectoria de baja inflación sigue el ciclo de alza inicial en muchos países de mercados emergentes, como Brasil y Chile, que comenzaron a subir las tasas de interés en 2021. Por el contrario, la Fed comenzó a subir las tasas solo para controlar la inflación en marzo de este año.

Para muchos inversores, la discusión sobre la política de los mercados emergentes se ha vuelto más matizada, pasando de cómo subirán las tasas de interés a si los bancos centrales de los mercados emergentes pueden mantener las tasas de interés estables (aunque en niveles elevados) mientras la Reserva Federal sigue subiendo. En algunos países de mercados emergentes, como Brasil, las curvas internas comenzaron a reducir los precios hasta finales de 2023.

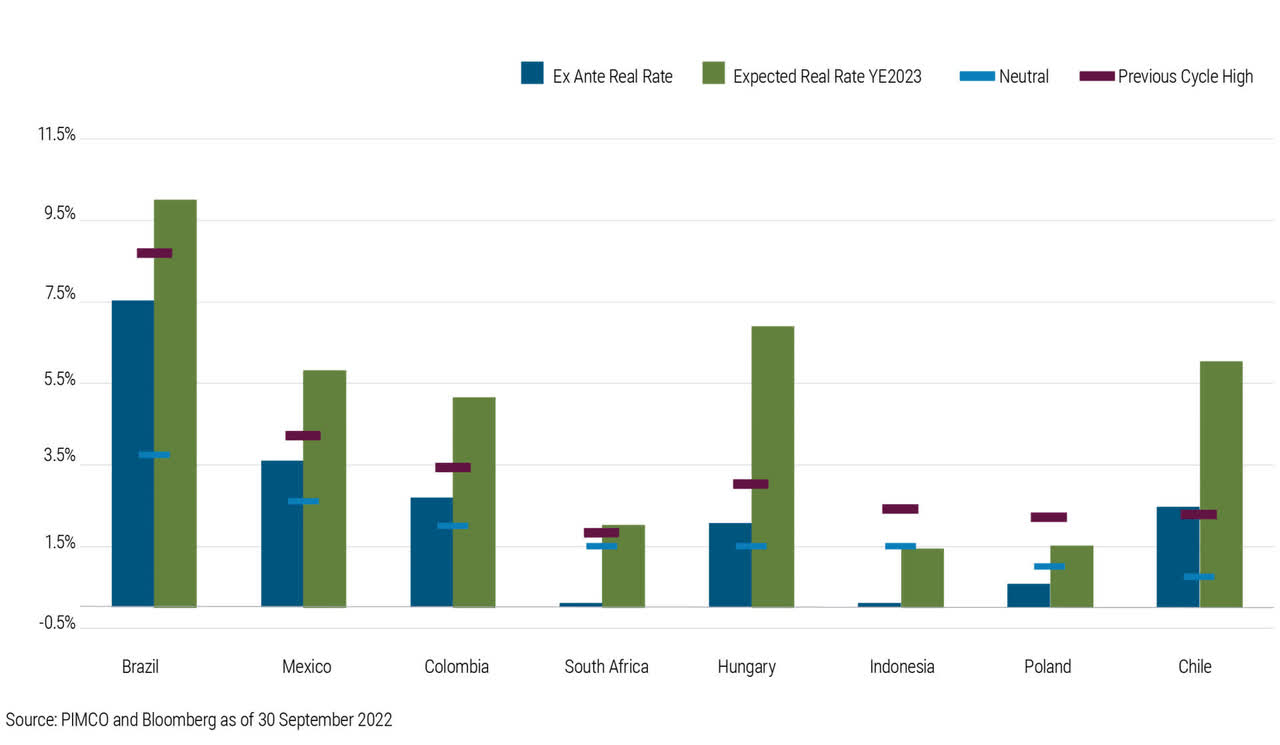

Los precios reales ahora están por encima del nivel neutral, o de equilibrio, en la mayoría de los países de mercados emergentes (ver Figura 1). De cara al futuro, dado que se espera que la inflación disminuya, estas tasas reales aumentarán significativamente siempre que las tasas de política monetaria se mantengan iguales. Este escenario parece cada vez más probable, ya que las expectativas de inflación se mantienen por encima de los objetivos de inflación de muchos bancos centrales hasta 2023, tanto en los mercados emergentes como en los desarrollados.

Figura 1: Las tasas reales están por encima del nivel neutral en muchas de las principales economías de mercados emergentes y cerca de los máximos del ciclo anterior

Sin embargo, las trayectorias de los estados individuales pueden variar mucho o incluso divergir. Por ejemplo, parece que las tasas reales caerán en las economías de mercados emergentes, como Brasil y Chile, pero seguirán siendo altas en otras, como México y Polonia, donde la inflación subyacente ha sido más constante. Aquí hay cuatro países que ilustran la diversidad de escenarios que tienen lugar en todo el mundo:

- Brasil: En el actual ciclo de política monetaria, Brasil ha sido un modelo a seguir por estar a la vanguardia. El banco central del país protagonizó un repunte violento que dejó las tasas de interés muy por encima de la neutralidad. Con expectativas de inflación ahora más bajas, la política será mucho más estricta en términos reales (e incluso más alta que en el ciclo 2016-2017). El banco central deberá iniciar un ciclo de recortes el próximo año solo para mantener las tasas reales. Suponiendo que no haya efectos de shock tras las elecciones presidenciales de octubre, esperamos que el Banco Central de Brasil mantenga las tasas de interés sin cambios durante los próximos meses, y el ciclo de recortes comenzará a mediados de 2023.

- Sudáfrica: La inflación realmente nunca ha llegado tan alto, en parte debido a la generosa meta de inflación del 4% que ha permitido que el banco central de Sudáfrica sea paciente en el ciclo de picnic, donde las tasas aún no están en el nivel neutral. La política fiscal ha estado haciendo un trabajo pesado junto con una depreciación más modesta, dado que el país es un exportador de materias primas.

- México: Es probable que el banco central del país intente mantener un diferencial real estable de la tasa de política monetaria de la Reserva Federal de EE. UU. y siga el ritmo de la subida de la Reserva Federal. La inflación subyacente del IPC aún supera la meta del banco central de México, con componentes de inflación subyacente altamente correlacionados con la actividad y los salarios aún muy altos, por lo que una caminata con la Fed está en línea con la dinámica de inflación interna de México. Esperamos otros 75 puntos básicos de alzas y una tasa de política del 10% para 2023.

- Polonia: Se espera que la tasa de inflación se mantenga muy por encima del nivel objetivo durante el próximo año. Las tasas de política aún no son neutrales, lo que significa que Polonia es uno de los países que probablemente se ajuste aún más.

A pesar de estos factores específicos de cada país, gran parte de los mercados emergentes aún depende del ciclo de política de la Fed y del historial de riesgo global. La claridad por parte de la Reserva Federal sobre su trayectoria, el impacto en el dólar estadounidense y las condiciones de liquidez global serán factores clave a observar que guiarán los ciclos de política en los mercados emergentes. Las condiciones financieras laxas y un dólar estadounidense débil darán a los bancos centrales de los mercados emergentes espacio para un ciclo más profundo de recortes de tasas de interés.

En general, las señales son más positivas con respecto a la exposición a las tasas de los mercados emergentes domésticos. Las economías de mercados emergentes aún no están fuera de peligro, pero el balance de las valoraciones, los factores técnicos y los fundamentos (para más detalles, consulte nuestra publicación reciente en el blog, «Descubra oportunidades y riesgos en todo el mundo de invertir en mercados emergentes‘) por el momento se refiere a la expansión de acuerdos que actualmente preferimos, como una compra a corto plazo en Brasil y Polonia.

Divulgaciones

invertir en Valores extranjeros y/o residentes Puede implicar un aumento de los riesgos debido a las fluctuaciones monetarias y los riesgos económicos y políticos, que pueden fortalecerse en los mercados emergentes. todas las inversiones Contienen riesgos y pueden perder valor.

Las declaraciones sobre las tendencias del mercado financiero o las estrategias de cartera se basan en las condiciones actuales del mercado, que fluctuarán. No hay garantía de que estas estrategias de inversión funcionen en todas las condiciones del mercado o que sean adecuadas para todos los inversores y cada inversor debe evaluar su capacidad para invertir a largo plazo, especialmente durante los períodos de recesión en el mercado. Los pronósticos y estrategias están sujetos a cambios sin previo aviso.

PIMCO generalmente brinda sus servicios a instituciones calificadas, intermediarios financieros e inversores institucionales. Los inversores individuales deben ponerse en contacto con su profesional financiero para determinar las opciones de inversión más apropiadas para su situación financiera. Este material contiene los puntos de vista del gerente y estas opiniones están sujetas a cambios sin previo aviso. Este material se distribuye únicamente con fines informativos y no debe considerarse un consejo de inversión ni una recomendación para ningún producto, estrategia o producto de inversión en particular. La información de este documento se ha obtenido de fuentes que se consideran fiables pero no garantizadas. Ninguna parte de este material puede ser reproducida de ninguna forma, ni referenciada en ninguna otra publicación, sin el permiso expreso por escrito. PIMCO es una marca comercial de Allianz Asset Management of America LP en los Estados Unidos y en todo el mundo. © 2022, Pimco.

CMR2022-1025-2556744

Nota del editor: El resumen de viñetas de este artículo se seleccionó mediante la búsqueda de editores alfa.

«Beer ninja. Experto en redes sociales sin complejos. Fanático de la web. Geek de Twitter. Pensador galardonado. Estudiante».

More Stories

Emiratos Árabes Unidos y Chile firman el Acuerdo de Asociación Económica Integral en Abu Dabi – Noticias

Emiratos Árabes Unidos y Chile firman un acuerdo integral de asociación económica

Los sauditas ven a la chilena Codelco como una buena opción para una asociación en el campo del litio – BNN Bloomberg