Sociedad Química y Minera de Chile (NYSE: SQM) ha hecho un gran trabajo en el mercado de valores con sus acciones subiendo un enorme 27% durante los últimos tres meses. Sin embargo, queríamos echar un vistazo más de cerca a sus principales indicadores financieros, ya que los mercados suelen pagar por los fundamentos a largo plazo y, en este caso, no parece muy prometedor. Específicamente, decidimos estudiar las reglas de participación de la Sociedad Química y Minera de Chile en este artículo.

El rendimiento sobre el capital o el rendimiento sobre el capital es una medida clave que se utiliza para evaluar la eficiencia con la que la administración de una empresa utiliza el capital de la empresa. En pocas palabras, se utiliza para evaluar la rentabilidad de una empresa en relación con su capital.

Vea nuestro último análisis de Sociedad Química y Minera de Chile

¿Cómo se calcula el rendimiento sobre el capital?

El rendimiento del capital se puede calcular mediante la fórmula:

Retorno sobre el capital social = beneficio neto (de operaciones continuas) ÷ capital contable

Entonces, con base en la fórmula anterior, el ROE para Sociedad Química y Minera de Chile es:

7.2% = 232 millones de USD 3.2 mil millones (basado en los doce meses posteriores a junio de 2021).

El «retorno» es el ingreso que la empresa obtuvo durante el año pasado. Otra forma de pensarlo es que por cada $ 1 de las acciones, la empresa pudo obtener $ 0.07 en ganancias.

¿Qué debería hacer el rendimiento del capital en relación con el crecimiento de las ganancias?

Ya hemos establecido que el ROE sirve como una medida de generación de ganancias efectiva para las ganancias futuras de una empresa. Ahora debemos evaluar cuántos beneficios reinvierte o «guarda» la empresa para el crecimiento futuro, lo que nos da una idea del potencial de crecimiento de la empresa. En general, en igualdad de condiciones, las empresas con alto rendimiento sobre el capital y ganancias retenidas tienen una tasa de crecimiento más alta que las empresas que no comparten estos atributos.

Comparación lado a lado con el crecimiento de ganancias de Sociedad Química y Minera de Chile y un ROE de 7.2%

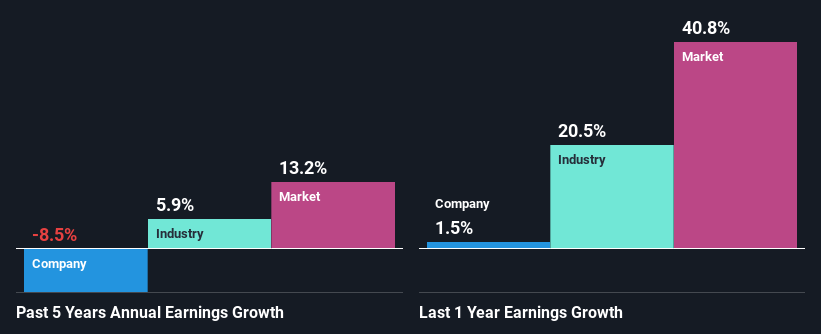

Cuando lo miras por primera vez, el ROE de Sociedad Química y Minera de Chile no parece muy atractivo. Entonces, cuando se compara con el ROE promedio de la industria del 14%, el ROE de la compañía nos hace sentir menos emocionados. Por lo tanto, no sería incorrecto decir que la caída de 8.5% en la utilidad neta de cinco años experimentada por Sociedad Química y Minera de Chile puede haber sido resultado de un menor ROE. Sin embargo, también puede haber otros factores que conduzcan a menores ganancias. Tales como: retener ganancias bajas o mala asignación de capital.

Entonces, como siguiente paso, comparamos el desempeño de Sociedad Química y Minera de Chile con el de la industria y nos decepcionó descubrir que mientras la empresa estaba reduciendo sus ganancias, la industria aumentó sus ganancias en un promedio de 5.9% en el mismo período. .

La base para asignar valor a una empresa está, en gran medida, relacionada con el crecimiento de sus ganancias. Lo que los inversores deben determinar a continuación es si el crecimiento esperado de las ganancias está realmente integrado en el precio de las acciones. Al hacer esto, tendrán una idea de si la población se dirige hacia el agua azul clara o si el agua pantanosa está esperando. ¿Es Sociedad Química y Minera de Chile un valor razonable comparado con otras empresas? Estas tres medidas de evaluación pueden ayudarlo a decidir.

¿Sociedad Química y Minera de Chile está utilizando efectivamente sus utilidades retenidas?

Con una alta tasa de pago a tres años del 100% (lo que significa que se retiene el 0,002% de las utilidades), la mayor parte de las utilidades de Sociedad Química y Minera de Chile se paga a los accionistas, lo que explica la contracción de las utilidades de la empresa. Con tan poca reinversión en el negocio, está claro que el crecimiento de las ganancias será bajo o inexistente. Puede ver los dos peligros que hemos identificado para Sociedad Química y Minera de Chile visitando nuestro sitio web tablero de riesgos Gratis en nuestra plataforma aquí.

Además, Sociedad Química y Minera de Chile ha pagado dividendos durante un período de al menos diez años, lo que significa que la administración de la compañía está determinada a pagar dividendos incluso si esto significa poco o ningún crecimiento de dividendos. Los analistas actuales estiman que se espera que el índice de pagos futuros de la compañía caiga al 64% durante los próximos tres años. Como resultado, la disminución esperada en el índice de pago de Sociedad Química y Minera de Chile explica el aumento esperado en el retorno sobre el capital de la compañía en el futuro a 26%, durante el mismo período.

conclusión

En general, tendríamos mucho cuidado antes de tomar cualquier decisión sobre Sociedad Química y Minera de Chile. En concreto, ha mostrado un desempeño completamente insatisfactorio en términos de crecimiento de los beneficios, y la baja rentabilidad del capital y la baja tasa de reinversión parecen ser la razón de este desempeño desfavorable. Siendo ese el caso, las últimas previsiones de los analistas de la industria muestran que los analistas esperan ver una mejora significativa en la tasa de crecimiento de las ganancias de la empresa. Para obtener más información sobre las últimas predicciones de los analistas de la empresa, consulte esta visualización de las previsiones de los analistas para la empresa.

Este artículo de Simply Wall St es de naturaleza general. Proporcionamos comentarios basados únicamente en datos históricos y expectativas de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser consejos financieros. No constituye una recomendación para comprar o vender ninguna acción, ni tiene en cuenta sus objetivos o situación financiera. Nuestro objetivo es brindarle un análisis enfocado a largo plazo basado en datos esenciales. Tenga en cuenta que nuestro análisis puede no incluir los anuncios o materiales de calidad más recientes de la compañía. Wall Street simplemente no tiene posición en ninguna de las acciones mencionadas.

¿Tiene comentarios sobre este artículo? ¿Preocupado por el contenido? mantenerse en contacto con nosotros directamente. Alternativamente, envíe un correo electrónico al equipo editorial (at) simplewallst.com.

«Beer ninja. Experto en redes sociales sin complejos. Fanático de la web. Geek de Twitter. Pensador galardonado. Estudiante».

More Stories

Emiratos Árabes Unidos y Chile firman el Acuerdo de Asociación Económica Integral en Abu Dabi – Noticias

Emiratos Árabes Unidos y Chile firman un acuerdo integral de asociación económica

Los sauditas ven a la chilena Codelco como una buena opción para una asociación en el campo del litio – BNN Bloomberg